シンプソンズの予言で上がっていたバンカメの倒産

これが意外と現実になる可能性がある

2024年10月3日に不思議な障害が発生して一部の人が利用できない状態に

元々危険性は2023年のシリコンバレー銀行倒産の時から指摘されていた

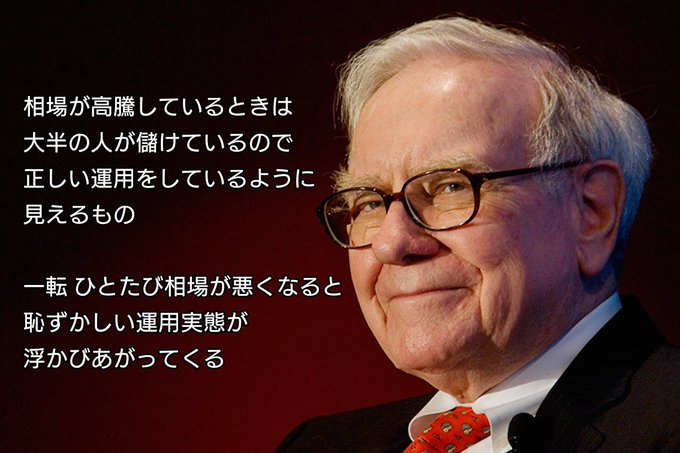

バフェットも死ぬまで持っていると思われていたバンク・オブ・アメリカの株を大量に売却している

米富豪ウォーレン・バフェット氏によるバンク・オブ・アメリカ(BofA)株売却は3ラウンド連続でペースが鈍化した。

2日の提出書類によると、バフェット氏率いる保険・投資会社バークシャー・ハサウェイは今週、BofA株を3億3800万ドル(約500億円)相当売却した。7月中旬に開始した一連のBofA売却では、1ラウンド当たり平均で約7億5000万ドル相当を処分していた。1ラウンドは通常3日間で行われる。

今月1日と2日の平均売却価格は1株当たり39.40ドルで、それ以前の取引の大半よりも低い水準だった。

バフェット氏(94)は、BofA株の持ち分を減らしている理由を明らかにしていない。バークシャーは依然としてBofAの筆頭株主で、保有比率は10.2%。

https://www.bloomberg.co.jp/news/articles/2024-10-02/SKR493DWRGG000

そして2023年の米国銀行連続破綻時に米国政府が対策として行なった緊急融資制度は2024年3月に廃止されている

つまりその緊急融資の効力がちょうど切れると言われていた頃合いが、2024年末くらいと言われている

2023年に起きた地銀危機で、その収束を目指して銀行への緊急貸出制度が時限的に導入された。ウォール街の銀行はこの終了に伴い、資金力を高める他の手段を模索している。

バンク・ターム・ファンディング・プログラム(BTFP)はシリコンバレー銀行(SVB)の破綻後、金融システムの信頼を回復するために23年3月に導入された。このプログラムは11日の終業時をもって打ち切られる。米国の金融システムには潤沢な流動性を維持する手段があるのかという議論が再燃している。

BTFP打ち切りは、量的引き締め(QT)によってバランスシートの縮小を今も続けている連邦準備制度を試すことにもなる。資金調達市場に亀裂が入り始めれば、そのプロセスは停滞し、銀行システムの安定性は再び揺らぎかねない。

バンク・オブ・アメリカ(BofA)の米金利戦略責任者、マーク・カバナ氏は「調達環境が安定しているとはいえ、銀行は今も高い流動性バッファーを望んでいる」と指摘。「BTFPはそうした状況を反映した一要素だった」と述べた。

BTFPは米国債や住宅ローン担保証券(MBS)などの担保を額面通りの金額で評価し、銀行や信用組合に最長1年間融資する制度。昨年末にはこの制度で調達した資金を裁定取引に活用する金融機関が登場し、議論を呼んだ。連邦準備制度のデータによれば、6日時点での貸出残高は約1640億ドル(約24兆800億円)だった。

FRB、緊急貸出制度の金利引き上げ-銀行の裁定取引阻止で即日実施

プログラム打ち切り後に銀行が取る選択肢によって、金融システムで潤沢な流動性が維持されるかどうかが左右される。また連邦公開市場委員会(FOMC)が計画通りQTを継続できるのか、あるいは縮小ペースを減速する必要があるのかどうかにも関わってくる。

TDセキュリティーズの米金利戦略責任者、ジェナディー・ゴールドバーグ氏は「流動性不足の領域には入っていないが、そこに近づいているため、スローダウンは理にかなう」と述べた。

銀行がBTFPローンを置き換えないことを選択すれば、準備預金残高が切り崩される可能性が高まる。

そのような状況はFRBにとって懸念材料ではあるが、金融機関は総じて昨年の地銀危機の陰で高い水準の準備残高を保持することに敏感になったと、エール大学経営大学院で金融危機管理を研究するスティーブン・ケリー氏は指摘する。「システムのぜい弱性を認識したという点で、銀行の反応としては適切だったものもある」と述べた。

その結果、ローンの多くは他の資金源に置き換えられる可能性が高い。その選択肢の一つが連銀の窓口貸出制度だ。この制度は最後の頼みの綱と認識され、利用は窮地に立たされていることを示すシグナルと長らく受け止められてきた。連邦準備制度はこれを日常的なツールとして位置づけようとしている。

パウエルFRB議長は先週の議会証言で、窓口貸出制度を利用することの体面的な認識を改善する必要があると述べた。

https://www.bloomberg.co.jp/news/articles/2024-03-11/SA6QXWT1UM0W00

つまり緊急融資をギャンブル的なリスクの高い金融資産に投資する投資銀行が相次いで、なんのための緊急融資か?と批判が相次いだけど、その後の米国株が好調だったことから、みんな忘れてた

忘れてたけど、準備預金残高が低い状態で、2024年10月に起きたような障害がトリガーとなって引き出しが相次ぐと、マジでBofAは潰れる可能性が高い。

ってのが今

個人的には潰れる可能性、結構高い気がする。

バフェットがバンカメの株を売りまくってるってのが一番懸念材料かと

財務諸表を見た上でバンクシャーがそう判断してると思うので、あとは時間の問題かと思う

大統領選後にどうなるか?って感じの状況だから、もしかしたら、その前に全部売ってくるんじゃないか?

あまり騒がれないように徐々に売っているところを見ると、まだ暴落は遠いか、売るときは一気なのか?

今後の動向に注目ですね